経営者としての道を歩んできた中小企業の社長のみなさんは、多くの思いや責任を背負っています。それは廃業する(会社をたたむ)時も同じ。特に、社長自身による債務保証は、廃業という決断を一層難しくさせる要因の一つにもなっています。

経営者保証は日本の取引慣行である

中小企業が金融機関から融資を受ける際、経営者個人が会社の連帯保証人となることは、日本でよくみられる光景で、多くの経営者は避けられないものだと思っているでしょう。単なる連帯保証にとどまらず、経営者個人の資産を担保に差し入れるケースもあります。

企業が倒産して融資の返済ができなくなった場合に、経営者個人が企業に代わって返済するように債権者が求める理由は、中小企業は社長個人のお金と会社のお金との線引きがあいまいになっている事例が多いからだともいわれています。金融機関が融資の貸し倒れリスクを抑えるための取引慣行として、長年続けられてきました。

反対に、企業のお金と社長個人のお金の線引きをはっきりさせれば、個人保証が不要になるのでは?という考え方もあります。実際はそう簡単ではありませんが、それが「経営者保証ガイドライン」というもので、社長が会社の連帯保証人となることを避けられる可能性があります。

経営者保証ガイドラインとは

経営者保証ガイドラインとは、金融機関が中小企業に融資を行う場合に、企業の経営のやり方や個人保証を求める際の対応などについてまとめたルールのことです。平成26年2月1日から適用され、金融庁や中小企業庁による要請のもと、多くの金融機関が同ガイドラインに則した対応を始めています。

ただし「要請」という言葉を利用したように、「中小企業、経営者、金融機関共通の自主的なルール」と位置付けられており、法的な強制力はありません。「関係者みんなで自発的に尊重し、遵守しましょう」といった位置づけです。実際は経営者保証を解除するかどうかの最終的な判断は、金融機関にゆだねられます。

なお、当ガイドラインは中小企業・小規模事業者だけでなく、個人事業主についても対象に含まれます。

経営者保証ガイドラインの利用対象となるケース

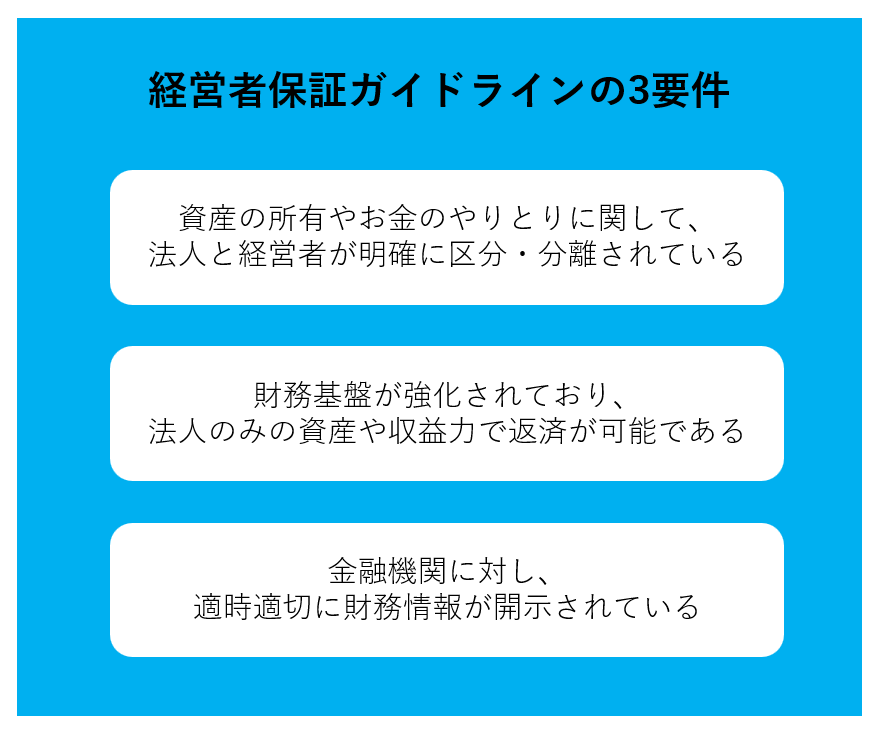

経営者保証ガイドラインの利用ケースは、借りるとき(借り入れしたいとき)、引き継ぐとき(事業継承時)、返すとき(保証債務の履行時)の3つのケースがあります。そして、どのケースでも3つの要件が定められています。

経営者保証ガイドラインの3要件:

- 資産の所有やお金のやりとりに関して、法人と経営者が明確に区分・分離されている

- 財務基盤が強化されており、法人のみの資産や収益力で返済が可能である

- 金融機関に対し、適時適切に財務情報が開示されている

この3要件を満たせば、事業者(会社)は、経営者保証なしで融資を受けられたり、すでに締結している経営者保証を見直したりすることができる可能性があります。

廃業を考えている経営者にとっての経営者保証ガイドラインとは

会社をたたむ際に債務整理が必要になることも多いでしょう。この経営者保証が廃業か倒産かの分かれ目になることもあります。今後の廃業を意識した場合、いまから財務情報を整理し、普段のお金の運用をしっかりとすることで、経営者保証ガイドラインを使った債務の見直しの可能性が出てきます。

しっかりと適用されるような状態を作れば、会社の債務を整理する際に、経営者の負担を軽減してもらえると考えることもできます。たとえば、保証債務の免除・減額や返済期限の猶予が受けられたり、経営者個人が所有する一定範囲の資産を残せたりすれば、廃業後の不安要素を大きく減らすことができるのではないでしょうか。

そのためには、会社の財産と個人の財産を明確にしておかなければなりません。会社名義で購入した自動車が、ほとんどプライベート用になっていたりしませんか?そのようなケースでは、経営者保証ガイドラインの適用にはならないでしょう。自宅兼事務所など事実上法人・個人を分離することが困難な場合もあると思います。その場合は、税理士などに相談し、使用状況を検証してもらったうえで、その結果を金融機関に開示することになります。3要件についてもう少し具体的に見ていきましょう。

「法人と経営者が明確に区分・分離されている」とは

「借りた金を経営者個人のお金として使わないですよね?」という話です。経営者個人が使ったお金を法人の経費として計上してはいけません。外食をすべて経費で落としているようなことがあれば、一発アウトです。法人から経営者に対して不要な貸付を行ってはいけません。

財務基盤の強化とは

経営者の個人保証がなくても、返済能力に問題がないことを客観的に示す必要があります。金融機関に「貸し倒れのリスクはないですよ」と理解してもらわなければなりません。業績好調でキャッシュフローも十分であればよいですが、そうでなくとも適用の可能性があります。例えば、いまの業績は不安定でも、これまで稼いだ内部留保(利益の貯蓄)が潤沢で借入金全額を返済する能力があることを示せればよいでしょう。借入金全額を返済できるほどの貯蓄がなくても方法はあります。会社が割と安定的に好業績を出していればよいのです。それが難しい場合は、業界の将来性と足元の業績などの情報をできる限り整理し、税理士などの専門家に相談してみましょう。

適時適切に財務情報が開示されているとは

資産・負債の状況や損益の状況を整理し、自社の中長期的な事業計画を用意します。そして財務状況の見通しを示します。助成金・補助金の申請などでもよく似たようなケースがありますが、どこまでどのように準備をするかは、税理士などの専門家に相談してもよいでしょう。

経営者保証の課題を乗り越えて

経営者保証の弊害は以前から言われてきました。例えば、中小企業の課題である事業承継においても、社長の家族や従業員を後継者に考えた場合、連帯保証人になりたくない、そもそも連帯保証人になれるだけの資産を持ち合わせていないなどの問題でなかなか後継者が見つからないといったことがあります。また、経営者個人に対するリスクが大きいため、経営者による抜本的な経営改革を阻害しているという声もあります。

会社の廃業についても同様です。経営者保証がついていると、「廃業すると社長である自分自身に債務が発生してしまう」との恐れから、なかなか廃業に踏み出せず、結果として赤字幅を広げて債務を拡大させてしまう負の側面も否定できません。

そのような状況を解決しようという背景で生まれた経営者保証ガイドラインは、経営者保証の弊害を解消しながら、経営者による思い切りのよい事業展開や早期事業再生などを可能にすることを目指しているものです

適用事例が今後も増えていけば、日本経済を支える中小企業でも抜本的な改革を通じて再生したり、新たな産業が生み出されたりするきっかけになるかもしれません。